تراکنش های بانکی ، جزء اساسی و لاینفک فرآیند پولشویی هستند. پولشویان برای بهره برداری از عواید حاصل از جرائم، پول های کثیف را فارغ از منشأ آن ها به سیستم بانکی تزریق میکنند و با مجموعه ای از نقل و انتقالات سعی در گم کردن رد آن ها می نمایند. نهایتاً مبلغ مذکور را به تعداد محدودی حساب منتقل میکنند (یکپارچه سازی)، علی رغم ظاهر ساده فرآیند پولشویی، باید توجه داشت که امکان شناسایی تراکنش های پول شویان با یک روش ساده و سرراست وجود ندارد زیرا سریع و ساده تر شدن انتقال پول از سویی و همه گیر شدن استفاده از انواع پول های جدید، مخصوصاً پول الکترونیکی ، موجب شده روزانه میلیونها تراکنش بانکی انجام شود و جستجو در میان میلیون ها تراکنش انجام گرفته در شبکه بانکی و تطبیق آن با مصادیق پول شویی توسط نیروی انسانی غیرممکن است.

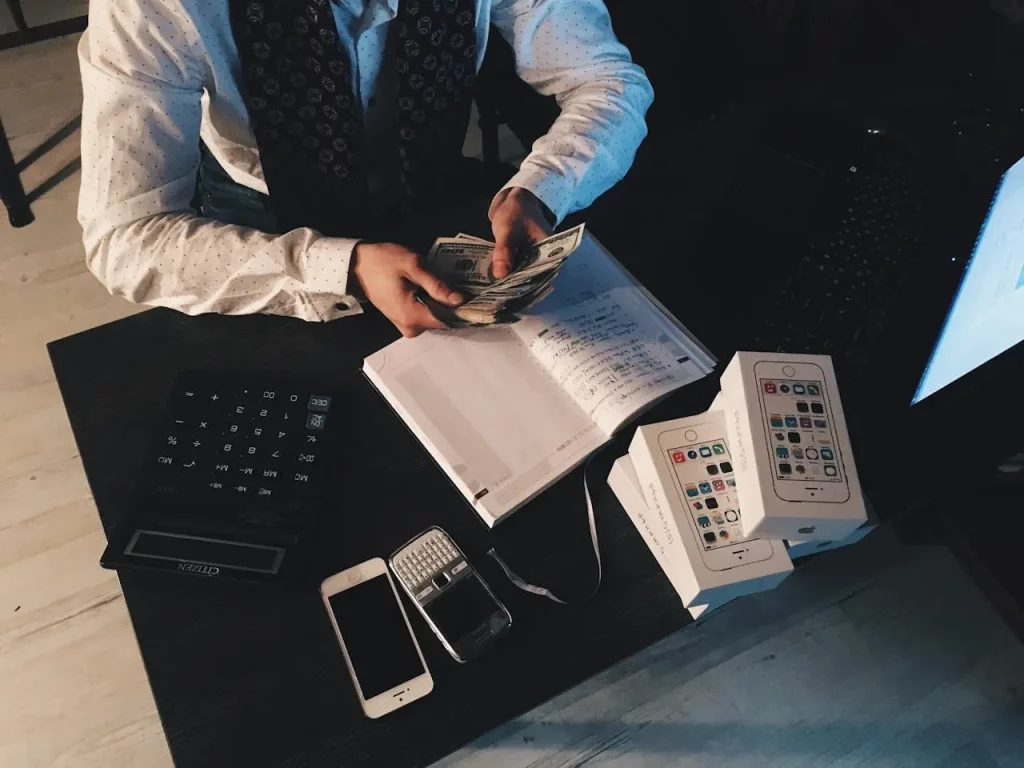

تراکنش بانکی مشکوک

تراکنش هایِ بانکی، جزء اساسی و لاینفک فرآیند پولشویی هستند. پولشویان برای بهره برداری از عواید حاصل از جرائم، پول های کثیف را فارغ از منشأ آن ها به سیستم بانکی تزریق میکنند

روش های شناسایی پولشویی در حوزه بانک

- کنترل بر اساس قواعد مشخص شده تحقیق میدانی و پرس و جو از افراد و بررسی ورود و خروج پول و منبع و منشا آن

- شناسایی مشتریان و فعالیت های پرمخاطره توسط کارمندان بانک

- تحلیل های مالی و مالیاتی حساب ها ی افراد

- شناسایی داده های پَرت

تراکنش های بانکی در سایر کشور ها : آمریکا با داده کاوی تراکنش های منفی رو پیدا کرد

داده کاوی:

داده کاوی فرآیند بکارگیری تکنیک های حوزه هایی مانند آمار، یادگیری ماشین، ماشین های بردار و مصورسازی برای تحلیل داده های خام و استنتاج اطلاعات مفید از آن ها می باشد

انواع روش داده کاوی داده های پرت

1.دسته بندی داده های پرت

2.خوشه بندی داده های پرت

3.تحلیل داده های پرت

داده های پَرت به سه دسته تقسیم میشوند

1. سراسری:بررسی همه تراکنش های افراد

2. بافتاری:بررسی یک دسته خاص (درآمد خاص، دارایی خاص، ماشین خاص، مسکن خاص و…((قاچاقچی نحوه درآمد و دارایی متفاوتی دارد نسبت به یک مدیر )))

3. گروهی:تراکنش مشکوک بین افراد مختلف که نتیجه نقل و انتقالات بین حساب ها ی افراد مختلف می باشد و یا تعدادی از تراکنش های ی نفر در یک برهه خاص بررسی می شود.

بررسی تراکنش های بانکی در ایران

در ابتدا ستاد مبارزه با پولشویی اطلاعات تراکنش های بانکی مشکوک را به سازمان مالیات مربوطه ارسال می کنند ، یک کمیته ای در سازمان مالیاتی برای بررسی تراکنش ها بانکی در نظر گرفته شده است که قبل از دعوت از مودی ، حجم ریالی گردش حساب های بانکی را با سوابق مالیاتی و حجم فعالیت های تشخیصی مودی یا سایر فعالیت های مالی اشخاص مطابقت میدهند و پالایش ، تلخیص می کنند در صورتی که اکثریت اعضاء، اطلاعات تراکنش های بانکی برای هر سال را با عملکرد مالی و یا مالیاتی همان سال مودی و مالیات های تشخیصی و مطالبه شده به صورت تقریبی مطابق بدانند، الزامی به حسابرسی مالیاتی اطلاعات نبوده و صورتجلسه ای مبنی بر عدم نیاز به صدور برگ تشخیص تنظیم و از طریق اداره کل ذیربط برای دفتر مبارزه با فرار مالیاتی و پولشویی ارسال می شود. اما اگر پس از بررسی های مربوطه از نظر کمیته، اطلاعات تراکنش های بانکی قابل بررسی تشخیص داده شود باید بررسی شوند.

اطلاعات تراکنش های بانکی مشکوک توسط دفتر مبارزه با فرار مالیاتی و پولشویی باید حداقل یک ماه قبل از انقضای مهلت رسیدگی ارسال شود.

تراکنش های بانکی که اساسا ماهیت درآمدی برای صاحب حساب ندارند از قبیل:

- تراکنش های بانکی مربوط به اعضای هیات مدیره و سهامداران اشخاص حقوقی با تایید شخص حقوقی مورد نظر

- دریافتی و پرداختی مرتبط به حق شارژ

- دریافتی و پرداختی به حساب بستگان (در صورتی که ماهیت درآمدی آن توسط اداره امور مالیاتی اثبات نشود)

- تسهیلات بانکی دریافتی

- انتقالی بین حسابهای شخص

- انتقال بین حسابهای شرکا در مشاغل مشارکتی

- تنخواه های واریزی به حساب اشخاص توسط کارفرما با تایید کارفرمای ذی ربط.

- دریافت ها و پرداخت های سهامداران و اعضای هیات مدیره اشخاص حقوقی که طرف مقابل آن در دفاتر شخص حقوقی در حسابهای دریافتنی و پرداختنی ( جاری شرکا) منظور شده است.

- قرض و ودیعه دریافتی و پرداختی

- وجوه دریافتی ناشی از جبران خسارت

- انتقالی بین حساب های بانکی اشخاص در صورتی که مربوط به درآمد نباشد

- مبالغ دریافتی و پرداختی اشخاص به عنوان واسط با توجه به فضای کسب و کار اشخاص حقیقی (در صورتی که ماهیت درآمدی آن توسط اداره امور مالیاتی اثبات نشود)

بررسی تراکنش های بانکی به عهده سازمان مالیات

طبق بند 11 بخشنامه 200/99/16 از حدس و گمان تعیین شغل مودی بدون وجود مستندات پرهیز شود و در موارد ابهام در خصوص موضوع فعالیت مودی برای راستی آزمایی و به منظور تشخیص صحیح نوع فعالیت، گروه رسیدگی موظف است علاوه بر استفاده از شواهد و قرائن در تشخیص نوع فعالیت مودی، نمونه ای از تراکنش های بانکی را از طریق رد یابی و حتی المقدور انطباق با طرف حساب آن رهگیری و مستند سازی نمایند.